社区 发现 Amazon 重大利好:应对COVID-19疫情,VA...

重大利好:应对COVID-19疫情,VAT优惠政策发布了

众所周知,VAT是卖家进入欧洲市场核心要求之一。每年在VAT合规化上都需要付一大笔款。因为疫情,很多企业的现金流停滞,周转不灵,一大利好:最近出新政策,部分解决了VAT费用的支出和税务合规的问题。Angelina在此为大家剖析下VAT那些事!!

什么是增值税(VAT)?

在欧盟内运营的任何企业都有义务向产品和服务添加增值税。增值税是由卖方征收并由消费者支付的消费税。在欧盟,消费者为购买的产品支付的价格包括增值税。增值税也可以看作是每当产品增加价值时就应征收的交易税。这包括从原材料,制造,批发,零售和最终消费者的过渡。

Amazon欧洲增值税也不例外。欧盟地方税务部门也热衷于收欧洲增值税。欧盟政府从供应链的各个环节获得收入,而税务机关则可以保留增值税收入。例如,自2016年12月以来,英国税务机关已使用新的增值税立法来严厉打击不遵守亚马逊欧洲增值税的卖家。此后,这种趋势已在整个欧盟蔓延。

没有卖家可以逃掉Amazon欧洲增值税。无论卖家对法规的了解程度如何,都必须对其进行正确说明和报告。如果没有,卖家将要支付巨额罚款和利息费用,这些费用加起来可能高达所欠Amazon欧洲原始增值税的400%。

亚马逊欧洲增值税注册

要准备在任何欧盟国家/地区进行增值税注册,卖家需要准备好完整的商业文件,以及有效的护照和其他行政文书。在大多数情况下,卖家可以在线注册。增值税代码将是分配给卖家公司的唯一识别代码。请注意,Amazon Europe增值税注册最多可能需要两个月的时间来处理。但是,卖家可以在有效日期开始销售,无需等待增值税号。

增值税合规

卖家必须至少拥有一个增值税号才能在欧盟销售。如果卖家在一个以上的国家/地区进行销售,或者超出了该国家/地区的远程销售门槛,则需要使用来自不同国家/地区的其他增值税号。卖家可以在一个国家放库存,而在另一个国家出售,而只需要一个仓储国家的增值税号即可。但是,一旦达到或者超过了欧元价值限制,卖家就需要获得销售国的增值税号。

欧盟增值税税率

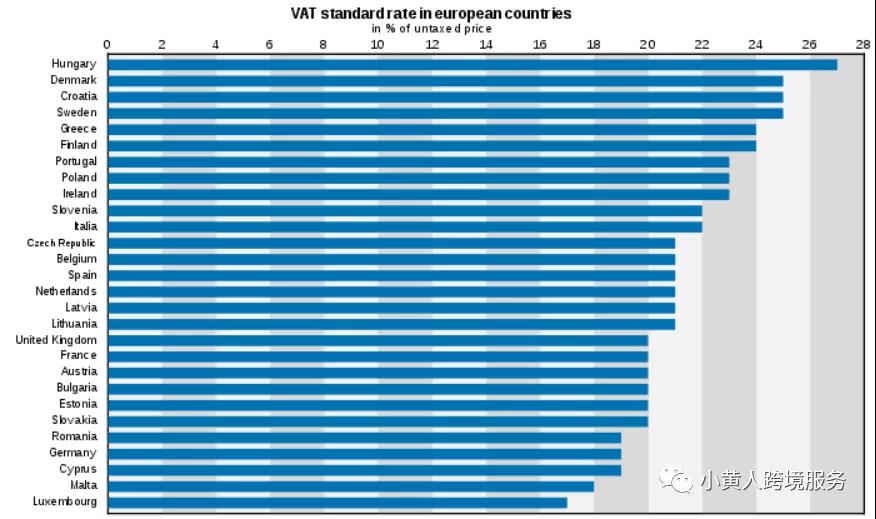

每个欧盟国家都有自己的税率。例如,英国的标准税率为20%,而德国的标准税率为19%。欧盟范围内的标准增值税税率为17%至27%。

如图所示为欧洲各个国家的增值税税率

每个欧盟国家/地区的增值税率都有所降低,某些情况下还是零税率。不同的物品税率可能会有所不同。例如,在英国和爱尔兰,食品的增值税为0%。

卖家需要知道需要为每个产品的价格添加多少税。以英国为例,如果卖家的产品不是特殊产品(免税或者低税),是在英国卖给英国的某人,或者距离低于远距离销售门槛,那么就只需要标准税率20%即可。

Amazon欧洲增值税远程销售阈值

您可以在一个欧盟国家/地区注册增值税,然后出售给其他欧盟国家/地区的私人客户。这就是远程销售的概念。但是,每年可以卖给其他国家/地区的消费者的数量是有限制的。如果您超过任何一个国家/地区的起征点,则需要获取该国家/地区的增值税号并改为支付其增值税,并按照该国家/地区的客户的发票要求进行操作。该义务会立即生效,如果注册太晚,卖家可能会支付罚款和利息费用。

所有欧盟国家/地区的亚马逊欧洲增值税起征点为35,000欧元,但以下情况除外:

德国,荷兰,卢森堡:100,000欧元

英国:82,489欧元(70,000英镑)

捷克共和国:44,873欧元(1,140,000捷克克朗)

波兰:€37,859(PLN 160,000)

丹麦:37,595欧元(280,000丹麦克朗)

克罗地亚:36,291欧元(270,000瑞典克朗)

保加利亚:35,791欧元(70,000列弗)

使用亚马逊物流(FBA)

在欧盟使用亚马逊仓库时,这将产生税。因此,在您的产品抵达任何欧盟国家/地区的当天,您就已经需要有增值税号。借助Amazon的泛欧洲FBA服务,合规性意味着在亚马逊仓库所在的七个国家/地区注册增值税:捷克共和国,法国,德国,意大利,波兰,西班牙和英国。

FBA三种最常见管理模式:欧洲配送网络(EFN)

卖家将产品存储在一个国家/地区,只要未超过指定的限价销售门槛,就只需要进行一次增值税注册即可。这是最简单的方法,但要注意的是卖家将支付更高的运输成本,并且必须处理两到三天的交货时间的问题。

2.中欧和东欧(CEE)

此方法适用于德国市场。卖家将产品存储在德国,波兰和捷克共和国,每个国家/地区都需要注册增值税。运输成本比使用EFN的运输成本要低,平均交货时间为两天。

3.泛欧(PAN-EU)

卖家将商品存储在亚马逊的所有七个欧盟仓库中,并在所有七个国家/地区注册增值税。运费低廉,交货时间在一两天内。由于费用低廉,,卖家的价格可以更具竞争力。再加上更快的交货时间,将提高您的最佳卖家排名(Best Seller Ranking)。

使用这些方法中的任何一种,卖家都可以在所有五个Amazon EU市场上进行销售。

增值税申报

在不同国家和地区提交Amazon欧洲增值税申报表的截止日期会有所不同。例如,在英国和西班牙是按季度支付增值税,但在德国和法国按月支付。某些国家和地区还会要求卖家提交其他年度增值税摘要。确保记得所有必要的日期,并按不同国家和地区准备增值税报告,以确保不会错过。提交申报表之后必须在两周内通过银行转账付款。

增值税计算

计算会得出需要增加多少原始价格才能保持在欧洲的亚马逊上的利润:

净销售价格(生产成本+运费+Amazon费用+利润)

+

增值税(按欧盟国家和地区规定的百分比)

=

在Amazon Seller Central上输入的最终欧盟售价

这也是大家最关心的点:COVID-19对VAT又产生了哪些影响呢?我们需要注意什么?

FYI, 我们发现有卖家在21天前就开始询问 在COVID-19(新冠病毒)的影响下,是否6个国家有提供任何的VAT补助或者延长付款时间等。

就在最近为了应对COVID-19疫情的威胁,一些欧洲国家已采取紧急增值税措施,希望在这个困难时期为小型和大型企业提供支持和帮助。这些措施包括,增值税债务的延长付款期限和备案减免。

这是以下欧洲国家宣布的紧急措施的简要回顾:

·捷克共和国:仅针对企业起草了有限的增值税措施。

·法国:到目前为止,3月或将来的报告没有任何变化。

·德国:企业可以申请将增值税付款延期至2020年12月31日。

·意大利:企业可能可以将其增值税的缴纳时间推迟到2020年5月31日,并且还可以决定稍后提交特定的增值税申报表和清单。

·荷兰:自2020年3月20日起,企业可以申请将增值税支付期限延长三个月。

波兰:免费提供推迟付款的增值税申请,并延迟了SAF-T增值税报告的延期。

·西班牙:企业可以申请将增值税付款延期至2020年5月31日。

·英国:企业可以推迟2020年3月20日至6月30日之间的增值税付款。

【特别声明】此文章来源于小黄人跨境服务微信公众号,未经许可同意,任何个人或组织不得复制、转载、或以其他方式使用本公众号内容。转载请联系业务人员,谢谢大家配合!】

倒计时:

倒计时:

0 个回复