社区 发现 Amazon 干货!英国税改实用解读,通过平台销售的纯...

干货!英国税改实用解读,通过平台销售的纯直发货卖家没有注册VAT义务!如何申请英国清关递延和合规申报VAT?

安博会计事务所结合HMRC官网关于“海外卖家在英国销售商品从2021年1月1日起的变化”法规,在2020年10月5日和12月3日发布、更新内容基础上,带大家一一重新梳理新政的重要内容。

先划重点(更新):

- 反向征税,只适用于135以下货物在英国外的直邮B2B交易。

- 英国海外仓和FBA的B2B交易,平台不代扣代缴,卖家需要线下申报并缴纳VAT。

本文约2000字,内容很干!请卖家耐心看完,一文帮你读懂新政。

一、哪些情况卖家有VAT注册义务?

满足以下三个条件之一的企业都是需要注册VAT:

(1)在英国有库存并且销售给英国消费者的卖家,注册义务保持不变。

(2)没在OMP平台销售,单件托运货值在135英镑以下的英国境外直邮卖家;如通过电话、邮件等线下交易的卖家。

(3)满足OMP条件的销售平台需要注册VAT,如eBay、Amazon、独立站。

【解释】OMP(Online marketplace)是促进市场销售,向客户出售商品,参与客户付款和物流配送政策的电子界面(网站或移动应用程序)。如亚马逊、eBay等销售平台都属于OMP。

二、什么情况下,销售平台不代扣代缴卖家的增值税呢?

(1)货物在英国境外,单件托运货值超过135英镑的直发商品,销售平台不代扣代缴。这部分商品涉及增值税和关税,跟之前一样在进口环节征收。

(2)海外卖家B2B销售,无论是海外直邮或英国本地发货的商品,销售平台也不代扣代缴。

(3)英国本地企业及个人卖家,由于本地新政只适用于海外卖家,本地卖家依然执行原有自行申报缴纳增值税的税务政策。

三、单次托运货物超过135英镑的直发包裹,海外直邮卖家没有VAT注册义务,那么由谁负责代缴代收呢?

托运货值在135英镑以上的直发商品,按照现行政策保持不变,也就是VAT和关税将会在清关环节缴纳。由于单纯自发货的卖家没有VAT注册义务,一般进口税金由物流公司通过DDP方式缴纳。

四、海外卖家B2B销售的商品,销售平台不代扣代缴,卖家怎么申报?

如果是B2B,英国VAT注册的买家可以提供自己有效的VAT号给海外卖家或销售平台,销售平台将不再代扣代缴增值税,以下2种发货模式的申报情况不一样:

1、B2B直邮的海外卖家,销售货值在135英镑以下的商品,适用于反向征税。申报VAT的义务就转移到了英国VAT注册的买家;英国VAT注册的买家将以Reverse Charge(反向VAT征税)的形式申报;英国海外卖家或者销售平台就不用再做申报。

2、英国海外仓及FBA的海外卖家,B2B销售不适用于反向征税,平台不代扣代缴VAT,海外卖家需自行申报缴纳VAT。

五、什么叫反向VAT征税?

反向征税(Reverse Charge)就是为了让海外卖家避免在买家所在国注册vat的麻烦,而由买家申报缴纳vat的一种简化程序。

Reverse Charge仅适用于135以下英国海外直邮卖家的B2B销售,不适用于英国FBA以及海外仓卖家的B2B销售。

六、对于英国FBA/海外仓卖家,在进口环节申报有什么不同?

这次税改最显著的变化是进口增值税引进一种新的申报模式叫Postpone VAT Accounting,也叫清关VAT递延。进口商“不再需要”在货物进关的时候就缴纳进口VAT,可以推迟到后期做VAT申报填写即可。

进口VAT的缴纳环节从清关节点转移到VAT申报节点,将会实现进口VAT“不缴不退”状态。税局每个月都会给进口商一份电子对账单(Online Monthly Statement),用来对照填写被推迟的VAT(Postponed Import VAT)。

七、中国卖家怎么申请清关递延?

如果您是一个海外企业卖家,想申请“清关递延”,您只需要委托物流清关代理在海关申报时选择“在VAT申报表中说明进口VAT”,并在收货人位置填写您的VAT详细信息即可,无需额外提前申请备案。

“Postponed VAT Accounting”的进口申报方式利于卖家的资金流,减少进口VAT退税的麻烦。

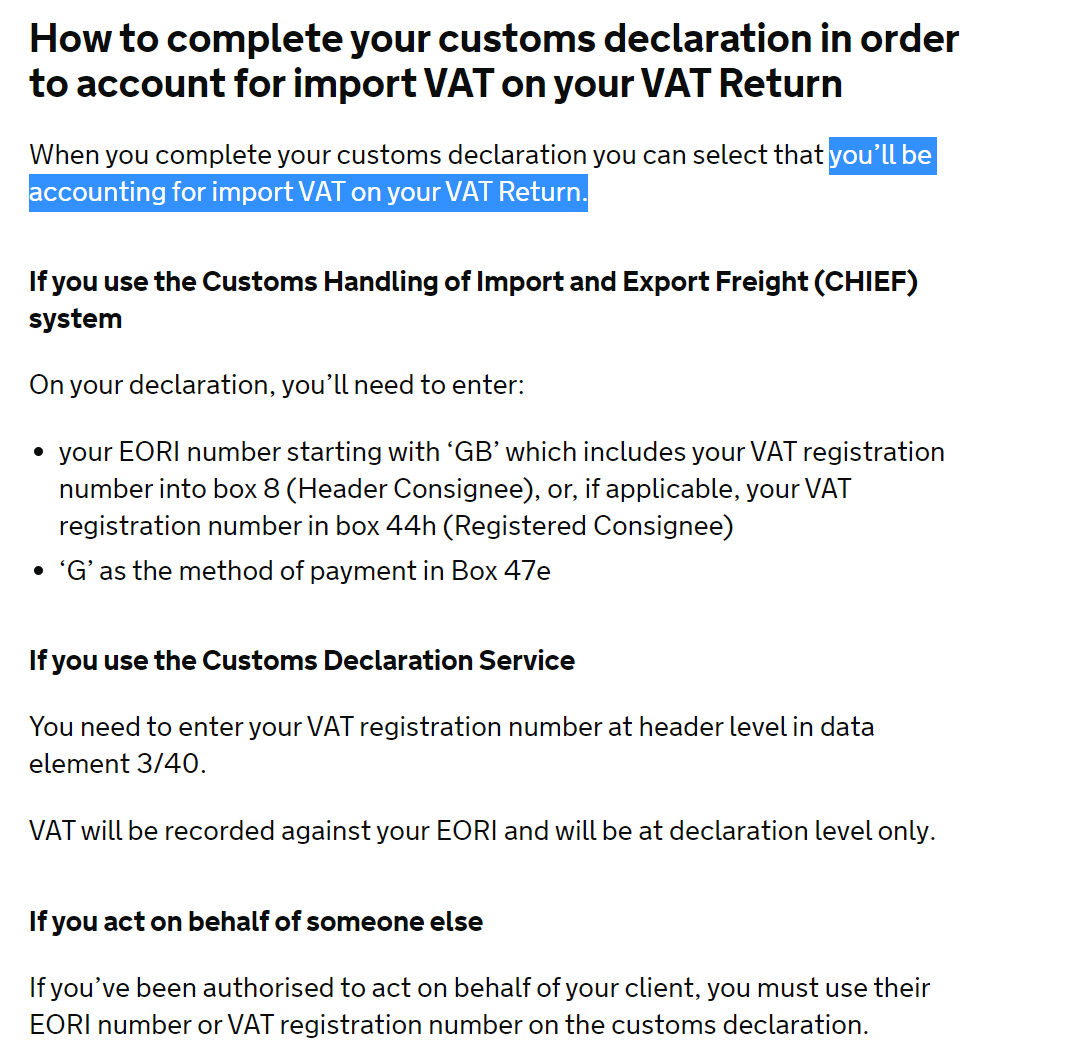

八、物流公司如何在清关申报时为海外卖家申请“VAT清关递延”?

物流公司在接收到海外电商卖家清关委托时,必须收集卖家的VAT号、EORI以及公司名称等信息,在海关申报系统选择“you’ll be accounting for import VAT on your VAT Return.”,也即是“在VAT申报表中说明进口VAT”,目前HMRC有2种常用的海关申报系统服务:

第一种,如果物流公司使用CHIEF系统申报清关,在Box 8(Header Consignee)中填写卖家GB开头的EORI号,box 44 (Registered Consignee)填写卖家的VAT税号,以及在Box 47e框中选择“G”作为付款方式。

第二种,如果物流公司使用“报关服务”申报清关,只需要在data element 3/40的标题上输入卖家的VAT税号。

九、销售平台代扣代缴之后,海外卖家每季度VAT需要如何申报?

按照税局新政要求,英国VAT需要做如下申报:

(1)申报代扣代缴的税前销售额和0增值税额。

(2)申报B2B的销售,这部分平台不代扣代缴,但是需要卖家线下申报并缴纳VAT。

(3)申报所有的进项税,包括本地含VAT的采购发票、物流发票,以及已缴纳或递延的进口VAT。

》》按照2021年1月的新规,如果所有货物英国进口可以实现清关递延,税代合规申报已递延的进口增值税变得更重要,否则物流商可以拒绝的提供清关递延服务并追讨缴纳进口VAT。如果你对新政还有疑问,添加小编微信为你解答哦~记得暗号:英国。

--END--

倒计时:

倒计时:

2 个回复

寒潭,深 - 好好学习

赞同来自: