社区 发现 VAT&海外税务 来算笔账 | 不注册墨西哥RFC,任由平...

来算笔账 | 不注册墨西哥RFC,任由平台代扣代缴每笔订单要多缴多少税金?

墨西哥RFC税制改革背景

自2020年6月1日起,墨西哥政府正式实施了新的税制改革要求,要求那些向消费者提供电子或数字服务(如亚马逊等)的国际电商平台需对卖方每月的总销售额代扣代缴所得税及增值税,并将相关税金缴纳给墨西哥税局。

01

墨西哥RFC简介

墨西哥RFC全称是Registro Federal de Contribuyentes,简称墨西哥纳税登记号,属于企业在墨西哥政府的纳税登记号。

一般情况下,墨西哥RFC个人税号长度为13位,企业税号则为12位,皆由字母和数字组成。

举例:

墨西哥RFC企业税号

ABC123456A12

(公司名称前三位首字母+注册日期+字母和数字组成的3位数密钥)

02

墨西哥RFC注册义务

根据墨西哥新税法改革文件要求符合以下其中一条均有注册RFC号义务:

◆ 在墨西哥境内有仓储(含FBA仓/第三方海外仓);

◆ 在墨西哥本土有注册公司;

◆ 墨西哥本土公民;

◆ 在墨西哥有合法居留权的外国人。

对于亚马逊平台的卖家而言,只要您开启了墨西哥站亚马逊物流(FBA),就必须注册墨西哥RFC税务识别号。

03

墨西哥RFC代扣代缴规则

墨西哥RFC由增值税和所得税两部分所组成:

/- 企业所得税 -/

个人卖家:

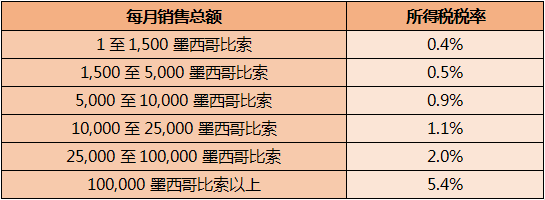

如果跨境卖家是个人卖家(自然人)并已经注册了有效的RFC税号,那么所得税是根据每月的总销售额进行计算的:

企业卖家:

如果跨境卖家是海外企业卖家并已经注册了有效的RFC税号,那么将会按照20%的税率去缴纳企业所得税。

/- 产品增值税 -/

标准税率16%

适用于绝大部分的墨西哥进口商品;

零税率0%

适用于向境外出口商品和服务;

针对以下特殊项目,同样适用于标准税率:

- 用于生产、加工和维修的临时进口;

- 汽车工业的保税仓库;

- 战略保税区;

- 用于商品生产、加工和维修的保税区。

根据墨西哥税法要求,电商平台每月需根据卖方的总销售额代扣代缴所得税和增值税:

企业卖家

所得税:

有注册RFC税号,电商平台将不代扣代缴所得税;

无注册RFC税号,电商平台将按销售总额的20%代扣代缴所得税。

增值税:

有注册RFC税号,电商平台将从每笔订单销售收益预扣100%增值税(16%),次月再100%退回,卖家需自行申报和缴纳增值税。

无注册RFC税号,电商平台将预扣100%增值税(16%),并且全部缴纳给墨西哥政府,次月无法退回。

个人卖家

所得税:

有注册RFC税号,电商平台将按卖家当月销售总额的1%预扣所得税。

无注册RFC税号,电商平台将按销售总额的20%代扣代缴所得税。

增值税:

有注册RFC税号,电商平台将从每笔订单销售收益预扣100%增值税(16%),次月再退回50%,卖家需自行申报和缴纳增值税。

无注册RFC税号,电商平台将预扣100%增值税(16%),并全部缴纳给墨西哥政府。

举例:

某中国企业卖家的年销售为100万美元,

没注册RFC税号:

100(万美元)*16%(增值税)+20%(所得税)

=36(万美元)

已注册RFC税号:

100(万美元)*16%(增值税)

=16(万美元)

值得注意的是,卖家注册了墨西哥RFC税号之后,还可以拿亚马逊物流费用、仓储费、广告服务费、推荐费等含有VAT的发票在申报环节进行抵扣。连同节省的20%的所得税,对于总销售额较高的卖家来说是一笔非常大的数字。

因此卖家如果想要提高墨西哥站点的店铺利润,那么提前做好合规布局是不错的选择!

倒计时:

倒计时:

1 个回复

英国腾邦会计事务所 - 非机构认证服务商禁止签名广告

赞同来自:

通过上述策略,可以有效地降低在墨西哥运营跨境电商时的税务成本,同时确保税务合规,避免货物滞留。